Hudební služba Spotify se chystá na burzu, očekávaná hodnota činí téměř 20 mld. USD

Zakladatel společnosti Spotify Daniel Ek na snímku z roku 2015

Vstup společnosti na burzu bude u společnosti Spotify odlišný, nebude se jednat o tzv. IPO, nýbrž o přímý úpis (direct listing, DLP), ve kterém bankovní prostředníci hrají menší roli a který je pro společnosti méně nákladný. Společnosti se na něm líbí jeho větší demokratičnost. Během tradičního IPO by také došlo ke konverzi konvertibilních dluhopisů a naředění akcionářských podílů.

Spotify nebude navyšovat kapitál, stávající akcionáři sníží svůj podíl. Očekávaná hodnota činí 19,7 mld. USD.

Společnost nabízí mobilní, webovou a desktopovou aplikaci, ve které uživatelé můžou poslouchat hudbu a sledovat, co poslouchají jejich přátelé. Mezi konkurenci patří společnosti Apple, Google a Amazon.

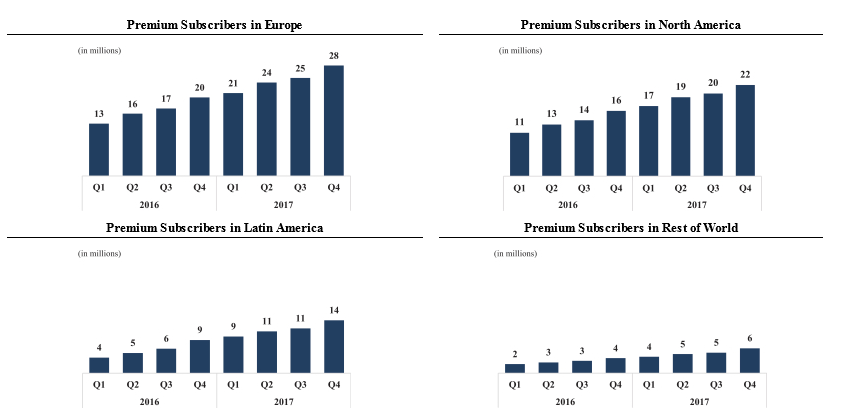

Vývoj počtu předplatitelů prémiové verze Spotify bez reklam v jednotlivých geografických oblastech

Spotify v roce 2017 dosáhlo 38% růstu tržeb na 4,09 mld. EUR, ovšem o 8 % prohloubilo provozní ztrátu na 378 mil. EUR. Streamovací služby totiž většinu svých tržeb předávají hudebním nakladatelstvím.

Podrobnější informace společnost představí během čtvrteční prezentace, další informace jsou již nyní dostupné v prospektu emise.

Zdroj: Spotify, The Financial Times, Investopedia

Jan Tománek, Fio banka, a.s.

Poslední zprávy

- Denní report - středa 24.12.2025

24.12. 19:52 Fio - Zámořské akcie během zkrácené předvánoční seance posílily

24.12. 19:51 Fio - Americké trhy otevřely smíšeně

24.12. 16:22 Fio - Denní report - úterý 23.12.2025

23.12. 22:28 Fio - Pražská burza před sváteční pauzou připisovala

23.12. 16:36 Fio